財經 | 又到迎峰度夏時,煤炭價格會否大漲?

來源:中能傳媒能源安全新戰略研究院 時間:2025-07-01 11:20

又到迎峰度夏時,煤炭價格會否大漲?

——煤炭市場研報(2025年6月)

劉純麗

◆ 5月關稅沖擊顯現,我國經濟頂住壓力,多數指標實現超預期增長。“兩重”“兩新”政策效能持續釋放,產業轉型升級提速支撐工業生產平穩增長。另一方面,中美關稅摩擦對部分中下游企業生產造成擾動,拖累工業生產增速放緩。未來,中美貿易摩擦不確定性仍較大,且美國對華商品加征關稅稅率仍處高位,后續“搶出口”效應衰減,部分中下游行業生產增長壓力或加劇。國內穩生產、擴內需政策或加碼擴圍,在政策托舉以及高端智能產業帶動下,工業和服務業生產有望保持平穩較快增長,增速或邊際放緩。

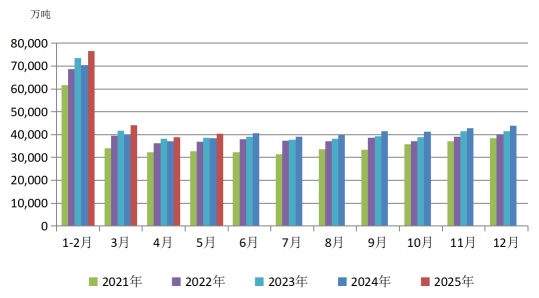

◆ 5月份原煤生產增速加快,全國規模以上工業原煤產量4.0億噸,為歷史同期最高,同比增長4.2%;1—5月份,規模以上工業原煤產量19.9億噸,同比增長6.0%。6月正值一年一度的安全生產月。各煤炭主產省份也將進一步加強安全檢查力度,確保不再發生安全事故,最大可能保障煤礦安全生產。在此背景下,預計6月煤炭產量或有所縮減。

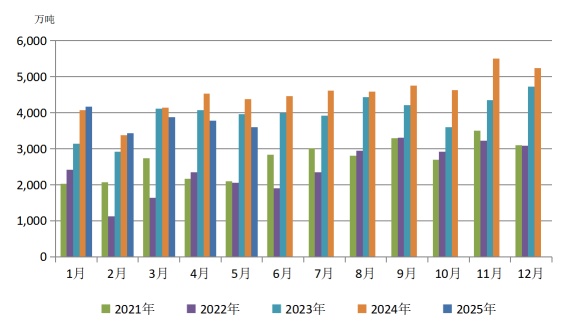

◆ 受性價比不足和國內需求疲弱影響,5月份進口煤繼續實現環比、同比雙降。5月份全國進口煤炭3604萬噸,同比下降17.7%,環比下降4.7%。1—5月份,全國共進口煤炭18867.1萬噸,同比下降7.9%。前5個月我國煤炭進口煤量大幅下行,年化量相較于去年減少1億噸以上。而隨著夏季高溫來臨,我國步入電力需求緊張時期,但在國內供應充足和進口價格優勢不再的背景下,煤炭進口量大幅回升可能性較小。后續進口煤價格優勢若不能有效恢復,進口量或仍將繼續縮減。

◆ 5月煤炭市場價格整體以持續下跌為主,至月底附近伴隨供應收緊,個別剛需用戶采購節奏也有改善,市場整體止跌,局部略有探漲。6月,需求向傳統旺季過渡,動力煤市場供需關系改善,且隨著北方港口庫存持續下降,錨地船舶數量高位徘徊,港口煤炭市場價格企穩,但向上波動仍有限。當前,市場整體表現穩中偏強。7月煤炭市場或呈現“供需雙增”格局。雖然隨著高溫天氣范圍擴大,電廠日耗仍會有較大提升,后續需求或出現階段性好轉;但受庫存高位影響,短期內電廠庫存或難以快速去化,終端采購迫切度有限,且在長協煤供應充足的背景下,市場煤炭需求尚未大幅且集中釋放。因此煤炭價格雖有上漲預期,但上行幅度或有限,維持震蕩格局。

煤炭供給:5月煤炭產量處近年同期高位,煤炭進口量回落

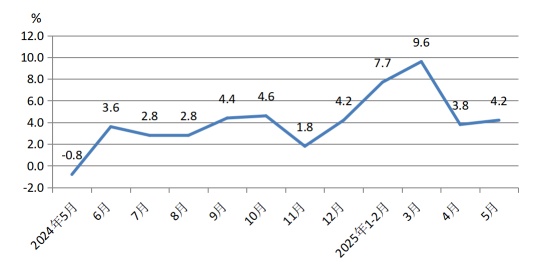

◆ 5月全國原煤產量同比增長4.2%

5月份原煤生產增速加快,全國規模以上工業原煤產量4.0億噸,為歷史同期最高,同比增長4.2%,增速比4月份加快0.4個百分點;日均產量1301萬噸,月度環比增加3萬噸/天。1—5月份,規模以上工業原煤產量19.9億噸,同比增長6.0%,累計同比增速相較1—4月降低0.6個百分點。

圖1 2021—2025年月度規模以上工業原煤產量

圖2 規模以上工業原煤產量月度走勢

從分省數據來看,5月份,位列前五的山西、內蒙古、陜西、新疆、貴州原煤產量均保持正增長,特別是新疆和貴州,月度同比增長分別達18.8%、9.9%。1—5月上述五大煤炭主產區合計生產原煤16.7898億噸,占全國煤炭總產量的84.57%,煤炭產能集中度進一步提高。今年以來,山西省馬力全開,5月完成原煤生產1.1億噸,1—5月累計完成5.4億噸,同比增長達13.5%,超過內蒙古1000萬噸,成為全國第一。而黑龍江單月增速穩居全國第一,增速保持在20%以上;1—5月,原煤產量2521萬噸,同比增長36.2%,保持全國最快增長勁頭,煤炭產能全面恢復。

另據中國煤炭工業協會統計與信息部統計,1—5月排名前10家企業原煤產量合計為9.8億噸,同比增加4961萬噸,占規模以上企業原煤產量的49.2%。除國家能源集團及華能集團同比下降外,其他8家企業原煤產量均保持正增長。具體情況為:國家能源集團25427萬噸,同比下降1.4%;晉能控股集團16848萬噸,同比增長17.5%;山東能源集團11552萬噸,同比增長5.2%;中國中煤11307萬噸,同比增長3.0%;陜煤集團10739萬噸,同比增長2.1%;山西焦煤集團7767萬噸,同比增長20.6%;華能集團4285萬噸,同比下降8.4%;潞安化工集團4138萬噸,同比增長14.3%;河南能源集團3128萬噸,同比增長7.0%;淮河能源集團3026萬噸,同比增長1.8%。

6月正值一年一度的安全生產月。今年是第24個全國“安全生產月”,主題是“人人講安全、個個會應急——查找身邊安全隱患”。而近期煤礦事故頻發,略有反彈之勢。據煤炭行業統計,近期多個主產地的煤礦事故已造成17人遇難。其中山西490萬噸產能的緊急停產,直接沖擊全國煤炭供應鏈。國家礦山安全監察局山西局要求,督促轄區煤礦做好隱蔽致災因素普查,重大災害治理,持續保持“打非治違”高壓態勢規范采掘秩序,確保礦井安全生產系統穩定可靠,牢牢守住不發生顛覆性事故的底線。而各煤炭主產省份也將進一步加強安全檢查力度,確保不再發生安全事故,最大可能保障煤礦安全生產。在此背景下,預計6月煤炭產量或有所縮減。

◆ 5月煤炭進口量同環比雙降,后續或將繼續縮減

受性價比不足和國內需求疲弱影響,5月份進口煤繼續實現環比、同比雙降。5月份全國進口煤炭3604萬噸,較去年同期的4381.6萬噸減少777.6萬噸,同比下降17.7%。5月份進口量較4月份的3782.5萬噸減少178.5萬噸,環比下降4.7%。5月份煤炭進口金額為258980萬美元,同比下降38.7%,環比下降7.1%。據此推算進口均價為71.9美元/噸,同比下跌24.5美元/噸,環比下跌1.8美元/噸。1—5月份,全國共進口煤炭18867.1萬噸,同比下降7.9%;累計進口金額1468260萬美元,同比下降29.5%。其中,5月份,我國進口動力煤(非煉焦煤)2865.3萬噸,同比下降16.06%,環比下降0.96%;1—5月份,我國累計進口動力煤14500.2萬噸,同比下降7.9%。

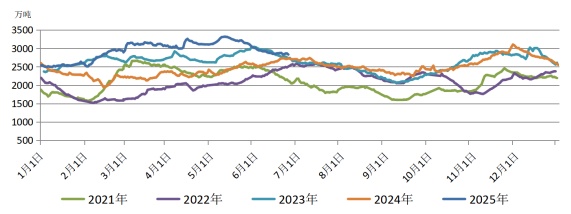

圖3 2021—2025年煤炭月度進口量

進口來源方面,5月進口印尼煤炭1247.73萬噸,占比34.6%,環比減少180.85萬噸;進口澳大利亞煤炭746.32萬噸,占比20.7%,環比增加49.37萬噸;進口俄羅斯煤炭824.75萬噸,占比22.9%,環比增加85.01萬噸;進口蒙古煤炭618.80萬噸,占比17.2%,環比減少82.58萬噸;進口加拿大煤炭62.96萬噸,占比1.7%,環比減少18.74萬噸;進口菲律賓煤炭65.40萬噸,占比1.8%,環比減少24.58萬噸;進口哥倫比亞煤炭16.06萬噸,占比0.4%,環比減少0.38萬噸。

自3月以來,隨著國內煤炭價格持續回落,進口煤價格倒掛致電廠采購進口煤的積極性不斷下降,我國煤炭進口量持續下滑。特別是印尼煤進口量大幅下滑,2025年1—5月,我國從印尼進口的煤炭7934.81萬噸,較去年同期9109.47萬噸同比減少1174.66萬噸,大幅下降了13%。同時,我國自非主流煤炭出口國(除印尼、澳大利亞、俄羅斯、蒙古國以外的煤炭出口國)的煤炭進口量被擠出。價格博弈中,煤炭進口市場供應結構正在發生變化,國產煤也迎來了新機遇。

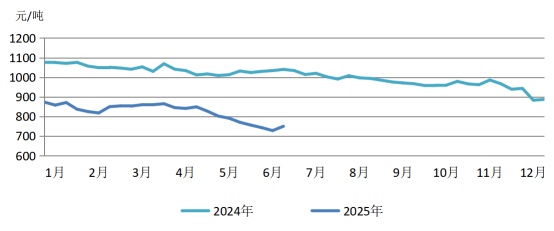

不過隨著北半球夏季來臨,國際動力煤市場擾動因素也在增多,市場走勢出現分化。印尼雨季結束后產量穩定增加,但中國進口市場維持剛需采購,內貿煤價企穩抑制進口煤反彈,在需求依舊疲弱之下低卡煤價持續下跌。6月20日,中國電煤采購價格指數(CECI進口指數)7000大卡到岸價報收于728元/噸,已連續7周累計下跌121元/噸。6月27日,該指數結束了此輪下跌,報收于750元/噸,環比上漲22元/噸。

圖4 2024年至2025年CECI進口煤(規格品:7000大卡)采購價格指數

6月下旬以來,內貿煤價持續小幅上漲,低卡進口煤價格優勢明顯,印尼市場外盤價格呈現企穩趨勢。當前印尼礦方挺價情緒漸起,3800大卡大船FOB主流報價圍繞42美元/噸窄幅震蕩,下游詢貨給價40.5~41美元/噸,但國內沿海電廠采購節奏有所放緩,對價格接受度未有明顯提升,一定程度上壓制外盤上漲空間。俄澳高卡煤因成本支撐及性價比不及中低卡煤種,買家接受度較低,市場實際成交活躍度尚未出現明顯改善。

前5個月我國煤炭進口煤量大幅下行,年化量相較于去年減少1億噸以上。而隨著夏季高溫來臨,我國步入電力需求緊張時期,空調使用激增可能推動火力發電需求反彈,給動力煤進口市場帶來一定變數,但在國內供應充足和進口價格優勢不再的背景下,煤炭進口量大幅回升可能性較小。后續進口煤價格優勢若不能有效恢復,進口量或仍將繼續縮減。

煤炭消費:迎峰度夏臨近,火電發電量增速由降轉增

◆ 光伏發電裝機快速增長,火電裝機占比降至約40%。

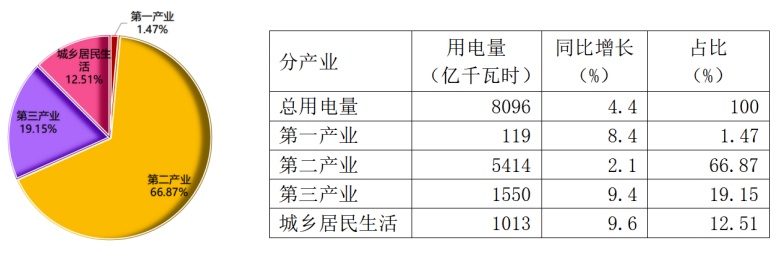

5月份,全社會用電量8096億千瓦時,同比增長4.4%,增速比上月回落0.3個百分點。從分產業用電看,第一產業用電量119億千瓦時,同比增長8.4%;第二產業用電量5414億千瓦時,同比增長2.1%;第三產業用電量1550億千瓦時,同比增長9.4%;城鄉居民生活用電量1013億千瓦時,同比增長9.6%。1—5月,全社會用電量累計39665億千瓦時,同比增長3.4%,其中規模以上工業發電量為37266億千瓦時。從分產業用電看,第一產業用電量543億千瓦時,同比增長9.6%;第二產業用電量25914億千瓦時,同比增長2.2%;第三產業用電量7406億千瓦時,同比增長6.8%;城鄉居民生活用電量5802億千瓦時,同比增長3.7%。

圖5 2025年5月全社會用電量及構成

在關稅陰霾籠罩和外部環境復雜嚴峻的背景下,5月全國全社會用電量依然強勢增長,雖然一二產業用電量增速回落,但第三產業及城鄉居民生活用電量保持了較高的增速,特別是第三產業增長速度勢頭強勁,預示著我國經濟結構進一步向服務業轉型的趨勢。根據中電聯發布的全國電力消費系列指數(CNECI),2025年5月,全國全行業用電指數為137.5,全行業用電量比2020年基期(以2020年基期為100)增長了37.5%,年均增長6.6%,同比增長3.7%。與前一月相比,交通運輸、信息軟件、住宿餐飲、充換電等服務業用電指數均有所增長。中國經濟高質量發展態勢持續,經濟的韌性和潛力正在持續顯現。

圖6 月度全國電力消費系列指數(CNEC)

5月份規模以上工業電力生產平穩增長。5月規模以上工業發電量7378億千瓦時,同比增長0.5%,增速比4月份放緩0.4個百分點;日均發電238.0億千瓦時。分品種看,5月份,規模以上工業火電由降轉增,水電降幅擴大,核電、風電、太陽能發電增速放緩。其中,因5月來水較去年偏弱,水電同比下滑,給火電提供了一些空間。規模以上工業火電結束了連續6個月的同比下降,首次由降轉增,同比增速轉正至1.2%,4月份為下降2.3%;規模以上工業水電下降14.3%,降幅比4月份擴大7.8個百分點;規模以上工業核電增長6.7%,增速比4月份放緩5.7個百分點;規模以上工業風電增長11.0%,增速比4月份放緩1.7個百分點;規模以上工業太陽能發電增長7.3%,增速比4月份放緩9.4個百分點。

1—5月份,規模以上工業發電量37266億千瓦時,同比增長0.3%。其中,規模以上工業水力累計發電量同比下降2.5%,占全國規模以上工業發電量(累計值)的10.74%,比重較2024年同期下降0.44個百分點,較2024年底下降2.79個百分點;規模以上工業火力累計發電量同比下降3.1%,占全國規模以上工業發電量(累計值)的65.6%,比重較2024年同期大幅下降3.23個百分點,較2024年底下降1.76個百分點;規模以上工業核能累計發電量同比增長11.5%,占全國規上工業發電量(累計值)的5.28%,比重較2024年同期提升0.46個百分點,較2024年底提升0.56個百分點;規模以上工業風力累計發電量同比大幅增長11.1%,占全國規上工業發電量(累計值)的12.72%,比重較2024年同期再次提升1.65個百分點,較2024年底大幅提升2.78個百分點;規模以上工業太陽能(光伏)累計發電量同比大幅增長18.3%,占全國規上工業發電量(累計值)的5.65%,比重較2024年同期再次提升1.56個百分點,較2024年底提升1.2個百分點。

根據國家能源局最新數據,截至5月底,全國累計發電裝機容量36.1億千瓦,同比增長18.8%。其中,光伏發電裝機保持高速增長勢頭,實現歷史性突破。1—5月,累計新增并網規模近2億千瓦,同比增長57%,推動我國光伏發電累計裝機規模突破10億千瓦,達10.8億千瓦。這相當于約48個三峽電站的總裝機,占我國總發電裝機容量的比重達到30%,占全球光伏裝機總規模的近一半。同時,火電裝機占比進一步下降。截至5月底,火電累計裝機約14.6億千瓦,占我國總發電裝機容量的比重降至約40%。

◆ 貿易摩擦不確定性仍存,非電行業煤炭需求增長動力不足

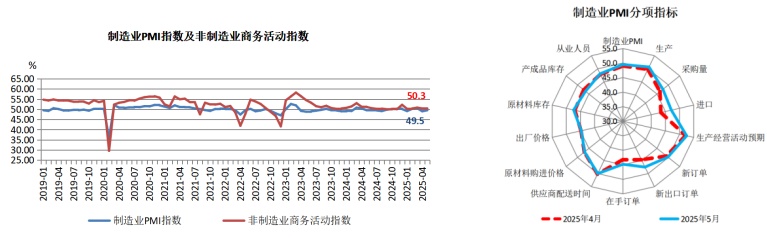

5月份,制造業采購經理指數(PMI)49.5%,比上月回升0.5個百分點;非制造業商務活動指數為50.3%,比上月下降0.1個百分點;綜合PMI產出指數為50.4%,比上月上升0.2個百分點,我國經濟總體產出保持擴張。隨著中美經貿高層會談重要共識的達成、雙方互降關稅舉措的落地,5月份,我國制造業出口下行態勢放緩,新出口訂單指數為47.5%,較上月上升2.8個百分點。疊加國內需求穩定釋放,市場需求整體趨穩運行,新訂單指數為49.8%,較上月上升0.6個百分點。市場需求的趨穩帶動制造業企業生產活動止降回升。5月份,制造業生產指數為50.7%,較上月上升0.9個百分點,在短暫降至50%以下后重回擴張區間。原材料采購活動相應有所回穩,采購量指數為47.6%,較上月上升1.3個百分點。

圖7 中國制造業PMI

5月關稅沖擊顯現,我國經濟頂住壓力,多數指標實現超預期增長。5月“兩重”“兩新”政策效能持續釋放,產業轉型升級提速支撐工業生產平穩增長。另一方面,中美關稅摩擦對部分中下游企業生產造成擾動,拖累工業生產增速放緩。5月規模以上工業增加值同比增長5.8%,增速較4月小幅放緩0.3個百分點。分行業看,高技術產業和裝備制造業生產保持較快增長,增速小幅放緩;但下游勞動密集型產品制造業受關稅沖擊影響較大,相關行業如紡織服裝生產由增轉降,家具制造降幅走闊。未來,中美貿易摩擦不確定性仍較大,且美國對華商品加征關稅稅率仍處高位,后續“搶出口”效應衰減,部分中下游行業生產增長壓力或加劇。國內穩生產、擴內需政策或加碼擴圍,在政策托舉以及高端智能產業帶動下,工業和服務業生產有望保持平穩較快增長,增速或邊際放緩。

受基建投資增速邊際下行、財政收入增長承壓、用于項目建設的新增專項債發行進度偏慢、項目資本金不足等因素制約,5月固定資產投資累計增長3.7%,較前值下降0.3個百分點。5月商品房銷售面積和金額同比下降3.3%和6%,增速較4月分別下行1.2個百分點和上行0.7個百分點。房地產銷售端持續轉冷,房企資金仍承壓,投資收縮加劇。投資結構上,增量存量均處低位。新開工、竣工面積降幅小幅收窄。房地產市場止跌回穩亟待鞏固。

5月份鋼鐵行業PMI為46.4%,環比下降4.2個百分點,結束連續3個月環比上升態勢,再度回落至收縮區間,顯示鋼鐵行業運行壓力再度增大。分項指數變化顯示,鋼鐵市場需求下滑,鋼廠生產有所回落,庫存去化有所放緩,原料價格低位運行,鋼材價格震蕩走弱。中美經貿關系不確定性抑制鋼材出口潛力,并加劇了鋼廠內銷壓力;國內房地產行業深度調整態勢未改,房企資金鏈緊張及新開工面積降幅仍然偏大,持續壓制建筑鋼材需求,地方化債進程緩慢同樣制約基建項目用鋼放量強度。盡管貨幣政策維持寬松提供流動性支撐,但資金撥付速度較慢,對大宗商品市場支撐有所不足,同時南方雨季持續,極端天氣影響施工強度。在多個因素的影響下,6月份鋼鐵需求將延續弱勢格局,供給端也繼續下降,原材料和鋼材價格保持低位震蕩。

受房地產新開工面積下滑及基建資金到位延遲影響,需求端持續低迷,疊加南方雨季提前導致施工進度受阻,5月水泥市場延續供需雙弱格局,價格持續探底。5月全國水泥產量1.98億噸,同比下降0.8%,全國水泥庫容比攀升至78%,創近5年新高。價格方面,P.O 42.5散裝水泥均價環比下跌4.3%至320元/噸,部分區域價格跌破成本線,企業虧損面擴大至70%。錯峰生產覆蓋率提升至85%,但庫存消化緩慢,行業盈利壓力加劇。6月份建筑材料工業景氣指數為100.6點,高于臨界點,處于景氣區間,環比5月份回落2.3點,比上年同月低1.4點,建材行業運行穩中趨緩。

5月化工下游需求偏弱,價格整體跌多漲少,綜合測算,化工行業綜合景氣指數初值為101.2點,較4月份下降0.2點。受國際環境緩解及原油大跌影響,甲醇期貨盤面隨之大幅下挫,拖累現貨市場情緒走低,市場交投偏淡。雖然當前企業庫存壓力可控,且部分裝置存檢修預期,但在外圍環境轉空及終端需求仍偏弱影響下,市場看跌預期有所增強。近期國內尿素行情大穩小動,情緒暫時向好,提振現貨市場氛圍,行情止跌企穩。根據市場信息,截至6月20日,甲醇、尿素開工率為88.65%、88.3%,區域內裝置保持正常生產,市場整體供應維持穩定。

6月中下旬隨著氣溫升高,居民制冷用電負荷需求明顯提升,電廠日耗逐步增加。非電行業用煤方面,雖然化工行業新項目投產帶動煤炭需求穩定增長;但鋼鐵行業、建材行業煤炭需求均有所下降。整體非電行業煤炭需求增長動力不足,對市場拉動作用有限。

煤炭市場價格:迎峰度夏高溫救主,煤炭價格企穩探漲

自5月下旬以來,北方港煤炭庫存持續去化。截至6月27日,北方港庫存2818萬噸,較5月11日3316萬噸的歷史高位減少了498噸。隨著氣溫升高沿海六大電廠日耗緩慢增加,對煤炭的需求有所提升,促使電廠增加煤炭采購,進而導致北方港口煤炭庫存下降。但值得注意的是,港口煤炭庫存的下降,并不完全是市場需求拉動使然,而更多的是市場之外的其他因素。首先政策要求“6月底前實現華北、華東重點電廠庫存滿倉運行,確保極端天氣下的能源安全”,疊加氣溫升高下日耗的增加,促使近期電廠長協兌現有所提升,進而影響港口調出增加。其次,高庫存壓力下,北方港各港區嚴控菜單,提升倉儲費用,引導原有貨物盡快出清,致使貨源進入港口的難度大幅提升,進少出多,港口庫存持續下降。與此同時,主產地安全檢查、環保檢查加強,煤炭供應有所縮減,且產地發運倒掛,煤礦和貿易商發運積極性偏低,鐵路運量較長時間內處于低位,北方港煤炭調入有所減少。5月,大秦鐵路完成貨物運輸量3296萬噸,同比減少1.85%。1—5月,大秦鐵路累計完成貨物運輸量15631萬噸,同比減少3.59%。多重因素共同作用下,北方港煤炭庫存持續下降,但動力煤整體社會庫存依舊偏高。

圖8 2021—2025年北方九港合計庫存

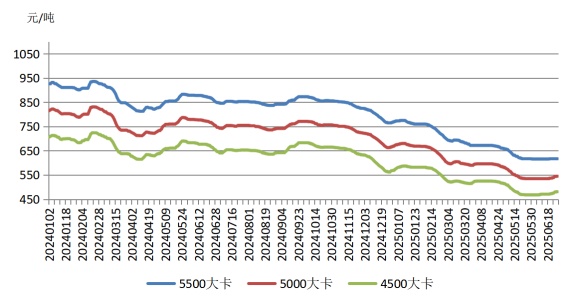

5月煤炭市場價格整體以持續下跌為主,至月底附近伴隨供應收緊,個別剛需用戶采購節奏有所改善,市場整體止跌,局部略有探漲。6月,需求向傳統旺季過渡,動力煤市場供需關系改善,且隨著北方港口庫存持續下降,錨地船舶數量高位徘徊,港口煤炭市場價格企穩,但向上波動仍有限。6月28日中國電煤采購價格指數(CECI曹妃甸指數)5500大卡報收于617元/噸,月環比持平,5000大卡、4500大卡分別報收于547元/噸、483元/噸,月環比分別上漲12元/噸、15元/噸。

圖9 2024年至2025年中國電煤采購價格指數(CECI曹妃甸指數)

根據中國氣象局信息,今年6月我國氣溫為歷史同期最高;降水“東多西少”差距拉大;有兩輪高溫過程影響華北、西南地區;臺風顯著生成偏晚,登陸較早。雖說炎熱的天氣利好煤炭的民用需求,但清潔能源高發擠占火力發電量。氣象預測顯示長江中下游梅雨將持續至7月上旬,強降雨帶北抬至江淮地區,水電出力維持高位。三峽出庫流量7900立方米/秒,雖低于去年同期,但仍可滿足滿發需求。火電出力不足,煤炭需求亦隨之下滑,并未隨氣溫上升而大量釋放。中電聯電力行業燃料統計數據顯示,6月13日至6月19日當周,納入其統計的燃煤發電企業日均發電量周環比減少0.9%,同比減少6.0%;日均耗煤量438萬噸,環比減少0.5%,同比減少8.8%。發電企業入廠煤量遠高于耗煤量,煤炭庫存11991萬噸,較6月12日增長248萬噸。

6月下旬,我國華北等地高溫天氣頻發,局部地區氣溫超過40攝氏度。國家氣象局亦預測7月全國大部地區氣溫接近常年同期到偏高。國家發展改革委6月份新聞發布會提出,一般來講,夏季是全年用電負荷高峰,能源保供關鍵在“電”,初步預計,今年迎峰度夏期間全國最高用電負荷同比增加約1億千瓦。針對這一情況,國家發展改革委已經會同有關方面,聚焦提升電力保供能力,采取了一系列措施,提前布局加強能源產供儲銷體系建設,持續提升發電能力。燃料供應方面,要加強煤炭穩產穩供和產運需銜接配合,保障發電用煤需求,目前全國統調電廠存煤充足。用電負荷的增長,除了被新能源發電消化外,特高壓輸電也將發揮重要作用。國家發展改革委會同有關方面加強跨省跨區輸電通道和省際間互濟工程建設,今年甘肅送山東、新疆送重慶等特高壓直流輸電通道建成投運,來自西北的電力通過這些能源“動脈”可以支持人口密集區、工業區的用電需求。

中國氣象局預計6月30日至7月5日,江南中東部、華南中東部、江淮、江漢東部、黃淮東部和南部等地有高溫天氣,日最高氣溫35至39攝氏度,局地達40攝氏度以上。江浙滬乃至整個長江中下游有可能一舉出梅,最高氣溫迅速攀升到37攝氏度左右,最低氣溫也將維持在28攝氏度的高溫水平。高溫酷暑天氣必將帶動居民生活用電量的大幅攀漲。同時據預測,2025年主汛期(6—8月)長江中下游降水預計偏少20%,三峽水庫前期蓄能釋放后,若來水不足可能限制發電量。多因素疊加下,為國內電煤消費帶來一波“大行情”,這將有力支撐國內電煤價格。

煤炭供應方面,6月受環保檢查與煤礦事故影響,主產區產能受限,港口中低卡煤種出現結構性短缺。但隨著安全生產月結束和環保督察收尾,疊加迎峰度夏能源保供,7月主產區煤礦開工率有望回升,供應或將恢復至正常水平。

當前,市場整體表現穩中偏強。6月26日大型煤炭企業新一期站臺外購價格小幅上調,加之進入港口報價繼續小漲,產區市場情緒依然尚可,不過在此前連續漲價后,下游觀望情緒也逐漸提升。而由于下游需求釋放量有限,北方港口煤價在經過小幅上漲后,下游對于高價煤接受意愿較差,觀望情緒漸起,成交寥寥。7月煤炭市場或呈現供需雙增格局。雖然隨著高溫天氣范圍擴大,電廠日耗仍會有較大提升,后續需求或出現階段性好轉;但受庫存高位影響,短期內電廠庫存或難以快速去化,終端采購迫切度有限,且在長協煤供應充足的背景下,市場煤炭需求尚未大幅且集中釋放。因此煤炭價格雖有上漲的預期,但上行幅度或有限,維持震蕩格局。(本報告數據來源:國家統計局、中電聯官網、中國煤炭市場網、煤炭江湖等)

責任編輯:于彤彤