月度研報 | 能源價格走勢分析報告(2023年7月)

來源:中能傳媒能源安全新戰略研究院 時間:2023-08-01 16:44

能源價格走勢分析報告(2023年7月)

趙君陶

核心提示

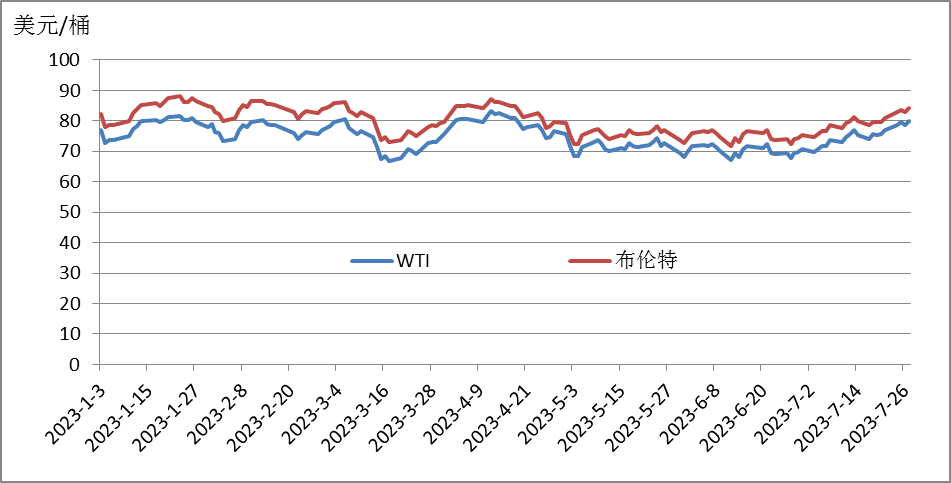

國際原油市場:6月末以來,市場對原油供應趨緊的擔憂加劇,價格整體呈現上行態勢,歐美原油期貨連續4周上漲,WTI原油期貨價格再次突破80美元/桶關口。但中國經濟數據不及預期,美國原油庫存降幅弱于預期,全球經濟前景疲軟及市場對美聯儲加息的擔憂,限制油價漲幅。截至7月27日,WTI、布倫特原油期貨價格分別收于80.09美元/桶、84.24美元/桶,相較于2022年同期的97.26美元/桶、106.62美元/桶,分別下降17.65%、20.99%。

國際天然氣市場:6月下旬以來,全球天然氣價格整體呈現震蕩態勢。進入6月以后,受厄爾尼諾現象影響,全球多地出現持續高溫天氣,電力以及制冷相關需求上漲,天然氣總消費量同比上升。挪威氣田產量供應量持續小幅上升、美國天然氣庫存有所下降、荷蘭計劃關停格羅寧根氣田、東北亞進口需求增長,上述因素共同導致天然氣市場價格寬幅震蕩。截至7月27日,美國Henry Hub天然氣主力合約收于2.6美元/百萬英熱單位,同比下降69.59%;歐洲TTF天然氣期貨主力合約收于28.435歐元/兆瓦時,同比下降86.14%;普氏日韓LNG(JKM)期貨價格收于10.97美元/百萬英熱單位,同比下降74.57%。

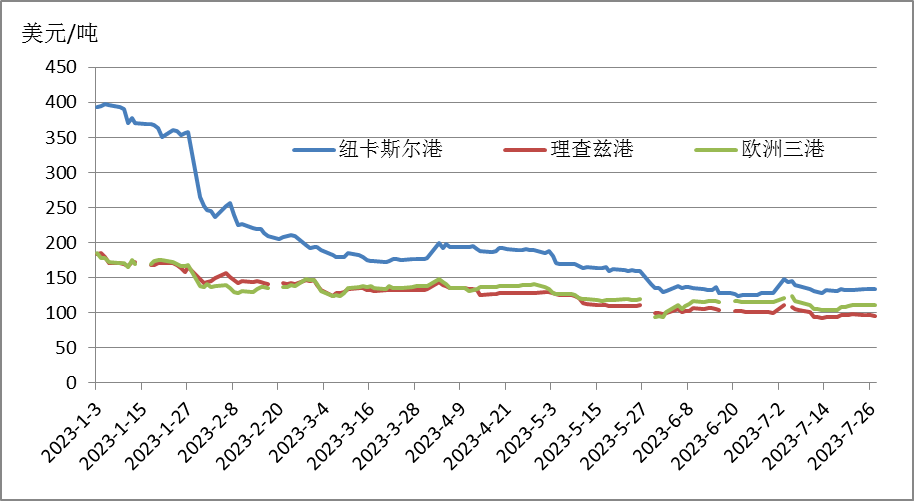

國際煤炭市場:6月下旬以來,全球煤炭市場價格總體企穩、止跌回升的趨勢進一步強化。7月中旬以后,全球煤炭市場價格分化,大西洋市場價格大幅下降后呈回升態勢,亞太市場價格則呈現小幅波動態勢。截至7月27日,澳大利亞紐卡斯爾港煤炭期貨價格報收于134美元/噸,同比下降67.44%;南非理查茲港煤炭期貨價格報收于95.25美元/噸,同比下降71.17%;歐洲三港煤炭期貨價格報收于110.9美元/噸,同比下降71.52%。

一、原油市場

(一)全球原油市場價格整體上行

6月末以來,市場對原油供應趨緊的擔憂加劇,價格整體呈現上行態勢,但中國經濟數據不及預期、美國原油庫存降幅弱于預期、全球經濟前景疲軟及市場對美聯儲加息的擔憂,限制油價漲幅。

7月3日,沙特、俄羅斯和阿爾及利亞相繼宣布,下月進一步削減原油供應量,以維護國際原油市場穩定。阿爾及利亞宣布8月將原油日產量再削減2萬桶;沙特能源部宣布,7月份開始實施的志愿額外減產100萬桶/日原油的措施將延長1個月,至8月底;俄羅斯副總理諾瓦克表示,俄羅斯將在8月份每天減少50萬桶石油出口。這些減產舉措落實后,歐佩克及其盟友組成的“歐佩克+”聯盟的總減產量達到約500萬桶/日,約占全球石油需求的5%。隨后,沙特全面上調了其8月份銷往亞洲、美國和歐洲的原油價格。在此情形下,市場對全球原油供應收緊的擔憂持續升溫,疊加美元匯率下跌、美國汽油需求上升、中國原油進口數據強勁等因素影響,市場對于原油供應的擔憂超過了對需求和全球經濟前景的持續擔憂,歐美原油期貨連續4周上漲,繼4月以來,WTI原油期貨價格再次突破80美元/桶關口,是4月底以來的最高紀錄。

截至7月27日,WTI、布倫特原油期貨價格分別收于80.09美元/桶、84.24美元/桶,相較于2022年同期的97.26美元/桶、106.62美元/桶,分別下降17.65%、20.99%。

圖1 2023年WTI和布倫特原油價格走勢

IEA在其最新公布的月度原油市場報告中表示,需求方面,今年石油需求將創下歷史新高,但經濟衰退和加息意味著石油需求增幅將略低于預期。盡管預計石油需求將達到1.021億桶/日,但IEA今年首次下調了對石油需求增長的預期,較上月預期減少22萬桶/日,降至220萬桶/日。IEA指出,世界石油需求正面臨來自經濟環境的嚴峻壓力,持續的宏觀經濟不利因素,已令制造業不景氣程度顯著加深,尤其是許多發達國家和發展中國家大幅收緊貨幣政策。不過,IEA仍看好中國需求,認為中國將占今年需求增長的三分之二以上,預計中國經濟將會加快復蘇。但IEA認為,發達國家特別是歐洲的需求仍然低迷。

供應方面,IEA指出,全球石油供應在6月份增加了48萬桶/日,達到1.018億桶/日,本季度市場略微供過于求,沙特的供應減少已被伊朗和美國等其他產油國的供應增加所填補。但由于沙特實施了100萬桶/日的大幅自愿減產,其產量降至兩年來的最低水平,7月全球供應量將大幅下降。IEA預計,2023年全球產量將增加160萬桶/日,達到1.015億桶/日,其中非“歐佩克+”國家將增加190萬桶/日。到2024年,全球供應將增加120萬桶/日,達到創紀錄的1.028萬桶/日,其中非“歐佩克+”國家將占據全部增量。此外,俄羅斯的石油出口在6月份下降了60萬桶/日,降至730萬桶/日,為自2021年3月以來的最低水平。

歐佩克在其最新月報中維持對全球石油需求的樂觀預期,上調對今年全球經濟增長的預測,且認為中國和印度的經濟增長將進一步支撐石油需求,2024年的石油需求增長只會輕微放緩。歐佩克預計,2024年世界石油需求將增加225萬桶/日,而2023年的增長為244萬桶/日,對2023年的需求增長預測較上月預測值提高9萬桶/日。

去年10月以來“歐佩克+”已宣告三輪減產,今年4月的減產后,成員國減產幅度已經達到366萬桶/日,相當于全球需求的3.7%。6月初,沙特還額外宣告單邊減產100萬桶/日,以提振油價。有分析稱,沙特減產將令第三季度全球減少3000萬桶原油供應。

(二)國內原油生產保持平穩,進口快速增長

6月份,我國生產原油1752萬噸,同比增長1.9%;進口原油5206萬噸,同比增長45.4%。2023年上半年,生產原油10505萬噸,同比增長2.1%;進口原油28208萬噸,同比增長11.7%。

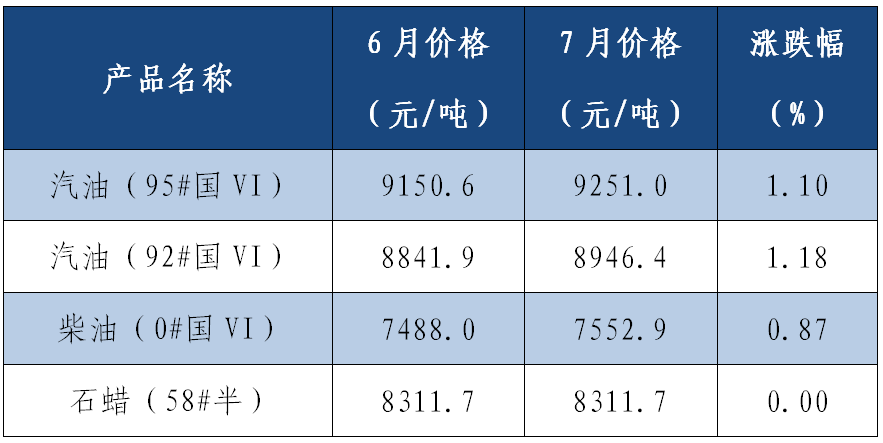

7月國內成品油價格繼續小幅下降。7月中旬,95號汽油價格環比上漲100.4元/噸,至9251.0元/噸,漲幅1.10%;92號汽油價格環比上漲104.5元/噸,至8946.4元/噸,漲幅1.18%;柴油價格環比上漲64.9元/噸,至7552.9元/噸,漲幅0.87%。

表1 近期全國石油市場價格變化情況

圖片(數據來源:國家統計局)

二、天然氣市場

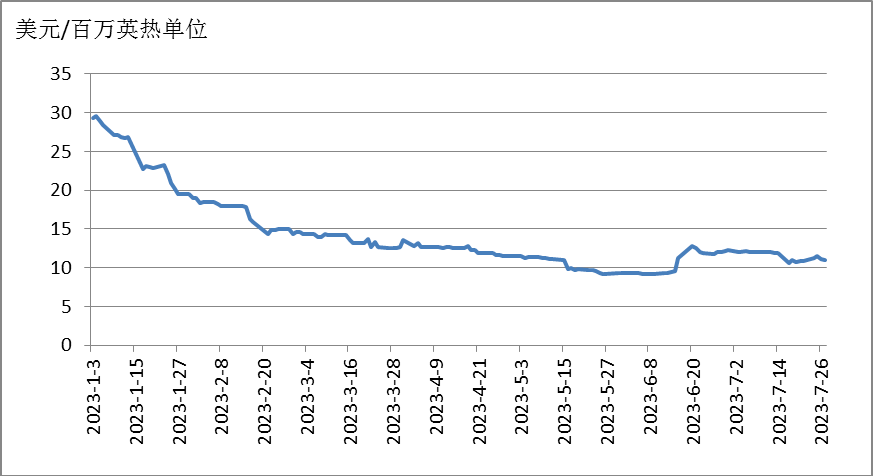

(一)全球天然氣市場價格整體呈現震蕩態勢

6月末,美國天然氣價格呈現寬幅震蕩態勢,供應端,美國天然氣總產量穩定在1000億~1010億立方英尺/日左右,與上月基本持平。需求端,受厄爾尼諾現象影響,美國多地出現持續高溫,提振了本土制冷方面用電相關需求,發電用氣量小幅上漲,疊加LNG加工量回升至每日115億立方英尺左右,美國天然氣總消費量同比上升,但卻不及去年同期水平。庫存方面,截至6月底,庫存為29000億立方英尺,較五年(2018—2022年)同期平均水平高14%。

進入7月以后,美國活躍天然氣鉆機數量較去年同期減少,而持續高溫使得發電用氣量強勁上漲,使得總消費量相應反彈。美國得克薩斯州、美國西南部和加利福尼亞地區的高溫天氣帶動發電制冷天然氣需求攀升,其中得克薩斯州用電需求在持續熱浪中再創新高。此外,Sabine Pass LNG液化終端碼頭穩定運行,使得全美LNG加工量維持在每日120億~130億立方英尺左右。此外,美國天然氣周度庫存增量有所放緩,庫存水平低于五年平均水平。

截至7月27日,美國Henry Hub天然氣主力合約收于2.6美元/百萬英熱單位,月環比下降6.81%,相較于2022年同期的8.55美元/百萬英熱單位,下降69.59%。

圖2 2023年美國Henry Hub天然氣價格走勢

6月末以來,歐洲天然氣價格延續震蕩上行走勢。供應端,挪威天然氣田計劃外檢修,疊加荷蘭宣布今年10月停止開采格羅寧根氣田、“瓦格納事件”等因素的影響,供應端不確定性增加。需求端,歐洲多地氣溫高于往年同期水平,電力以及制冷相關需求上漲,致使整體需求小幅反彈。庫存方面,歐洲天然氣基礎設施信息平臺(GIE)的數據顯示,歐洲地區整體庫存量持續平穩增長,即將突破80%關口,遠高于歷史同期水平。雖然歐洲地區庫存水平較高,但夏季持續高溫正逐漸提振天然氣需求,利多因素主導市場,歐洲天然氣價格一度上行至37歐元/兆瓦時以上。

7月中旬,隨著挪威天然氣田項目維修結束,挪威的天然氣供應量持續小幅上升,疊加歐洲風能和太陽能發電場的可再生能源發電量預計將高于正常水平,以及未有明顯增長的需求和不斷增長的庫存水平等因素,歐洲天然氣價格在高溫天氣下繼續大幅下跌。IEA表示,盡管歐洲大陸能源危機最嚴重的時期似乎已經過去,但在即將到來的供暖季節之前,仍存在重大不確定性。即使歐洲的天然氣儲存庫在10月前達到接近100%的儲備,也不能保證未來市場不會出現緊張局面,盡管近幾個月來這一預期幫助壓低了歐洲的天然氣價格。

截至7月27日,TTF天然氣期貨主力合約收于28.435歐元/兆瓦時,月環比下降17.59%,相較于2022年同期的205.225歐元/兆瓦時,下降86.14%。

圖3 2023年歐洲TTF天然氣價格走勢

6月末以來,雖然持續高溫提振東北亞地區的天然氣需求,但受亞洲地區主要消費國天然氣庫存和現貨資源較為充足等因素影響,東北亞LNG期貨價格緊跟歐洲市場氣價走勢,在10~12美元/百萬英熱單位之間持續震蕩。

截至7月27日,普氏日韓LNG(JKM)期貨價格收于10.97美元/百萬英熱單位,月環比下降9.11%,相較于2022年同期的43.13美元/百萬英熱單位,下降74.57%。

圖4 2023年普氏日韓LNG(JKM)價格走勢

(二)國內天然氣生產平穩增長,進口增速較快

6月份,我國生產天然氣183億立方米,同比增長5.5%;進口天然氣1039萬噸,同比增長19.61%。2023年上半年,生產天然氣1155億立方米,同比增長5.4%;進口天然氣5663萬噸,同比增長5.8%。

據國家發展改革委統計數據,2023年5月,全國天然氣表觀消費量334.4億立方米,同比增長12.4%。1—5月,全國天然氣表觀消費量1627億立方米,同比增長5.7%。入夏以來,單日最高發電用氣超過2.5億立方米,有力支撐了氣電頂峰出力。

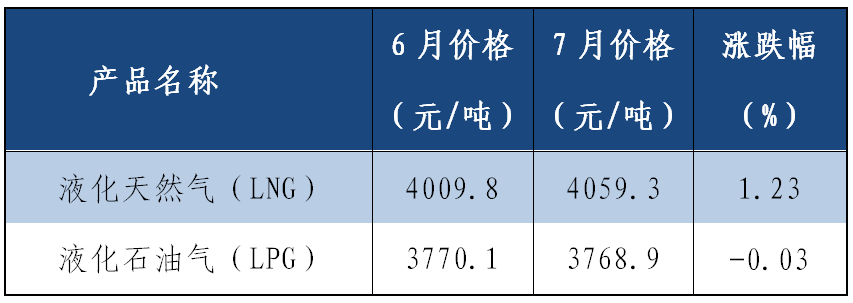

7月國內LNG和LPG價格小幅上行。7月中旬,LNG價格環比上漲49.5元/噸,至4059.3元/噸,漲幅1.23%;LPG價格環比下降1.2元/噸,至3768.9元/噸,降幅0.03%。

表2 近期全國天然氣市場價格變化情況

(數據來源:國家統計局)

三、煤炭市場

(一)全球動力煤市場價格總體呈現企穩態勢

6月下旬以來,隨著夏季炎熱氣候的到來和罕見的高溫延續,全球煤炭市場供需關系逐漸轉化,全球煤炭市場價格總體企穩、止跌回升的趨勢進一步強化。由于挪威天然氣田較長時期停產,以及荷蘭格羅寧根天然氣田的關停,6月天然氣價格飆升超過30%,而“瓦格納事件”進一步擾亂了市場。歐洲和南非煤炭期貨價格繼續保持上漲態勢,價格一度分別上漲至120美元/噸、110美元/噸以上。然而,雖然歐洲天然氣價格有所上漲,但與去年相比仍然處于相對低位,疊加可再生能源發電量的增加、氣候條件的正常化,以及歐洲對南非煤炭的需求仍然疲軟,歐洲和南非的煤炭價格依然面臨壓力。受印度、中國、日本和其他亞洲國家需求好轉的推動,澳大利亞煤炭期貨價格呈現上漲態勢,價格一度接近150美元/噸的關口。

7月中旬以后,全球煤炭市場價格分化,大西洋市場價格大幅下降后呈回升態勢,亞太市場價格則呈現小幅波動態勢。挪威天然氣供應恢復正常后,天然氣價格大幅下跌,疊加可再生能源比例上升、德國燃煤發電量大幅下降等因素的顯著影響,歐洲煤炭期貨價格大幅下行至103美元/噸左右,南非煤炭期貨價格也再度下跌至90美元/噸左右。然而,隨著歐盟氣候監測機構預計可能出現創紀錄的高溫,大西洋煤炭期貨價格再度出現回漲。

截至7月27日,澳大利亞紐卡斯爾港煤炭期貨價格報收于134美元/噸,相較2022年同期的411.5美元/噸,下降67.44%;南非理查茲港煤炭期貨價格報收于95.25美元/噸,相較2022年同期的330.35美元/噸,下降71.17%;歐洲三港煤炭期貨價格報收于110.9美元/噸,相較2022年同期的389.35美元/噸,下降71.52%。

圖5 2023年國際煤炭期貨價格走勢

2023年5月份,俄羅斯煤及褐煤產量3600萬噸,同比增長7.9%,環比下降2.3%。其中,無煙煤產量240萬噸,同比增長19.7%,環比增長3.5%;煉焦煤產量790萬噸,同比下降9.6%,環比減少6.1%;其他煤產量1850萬噸,同比增長11.7%,環比增長1.8%;褐煤產量700萬噸,同比增長19.2%,環比下降9.6%。1—5月,俄羅斯煤及褐煤總產量累計為1.79億噸,較上年同期增長1.2%。其中,無煙煤產量1090萬噸,同比增長1.0%;煉焦煤產量4120萬噸,同比下降1.4%;其他煤(非煉焦煙煤)產量8750萬噸,同比下降2.7%;褐煤產量3960萬噸,同比增長14.6%。

美國能源信息署數據顯示,2023年5月,美國煤炭產量為4970.7萬短噸,同比微降0.4%,環比增長1.8%。1—5月,美國煤炭產量累計為2.47億短噸,比上年同期增長0.7%。2023年5月,美國煤炭出口大幅增加,當月煤炭出口量為790萬噸,比上年同期增長18.0%,環比4月份上升17.3%。其中,美國動力煤出口占其煤炭出口總量的46%,出口量為360萬噸,同比增長30.1%,環比增長16.4%;冶金煤出口量為430萬噸,占出口總量的54%,同比增長9.4%,環比增長18.1%。與此同時,美國2023年一季度煤炭消費量為1.003億短噸,同比大幅下降,是自2020年二季度以來的最低水平,環比去年四季度下降13.4%,較2022年第一季度下降25%。

印度煤炭部數據顯示,2023年6月,全印度煤炭(包括煤及褐煤)總產量為7734萬噸,同比增長7.5%,環比下降2.9%。不含褐煤的煤炭總產量為7392萬噸,同比增長9.73%。1—6月,印度全國煤炭總產量(包括褐煤)累計為5.31億噸,比上年同期增長8.4%。2023年1—5月,印度煤炭進口量累計約為9970萬噸,比上年同期增長13.4%。其中,5月煤炭進口大幅增長,當月進口量為2790萬噸,同比增加35.1%,環比增長39.4%。

(二)國內煤炭生產穩定,進口高位增長

6月份,我國生產原煤3.9億噸,同比增長2.5%,增速較上月減少1.7個百分點,繼續保持放緩趨勢;進口煤炭3987.1萬噸,較去年同期的1898.2萬噸增加2088.9萬噸,同比增長110%,較5月份的3958.4萬噸增加28.7萬噸,環比增長0.7%。2023年上半年,生產原煤23.0億噸,同比增長4.4%;進口煤炭2.2億噸,同比增長93.0%。

7月國內煤炭市場價格由降轉增。7月中旬,無煙煤價格環比上漲89.6元/噸,至1192.1元/噸,漲幅8.13%;普通混煤(4500大卡)價格環比上漲59.1元/噸,至658.9元/噸,漲幅9.85%;山西大混(5000大卡)價格環比上漲68.5元/噸,至758.3元/噸,漲幅9.93%;焦煤價格環比上漲154.7元/噸,至1771.4元/噸,漲幅9.57%;焦炭價格環比上漲64.3元/噸,至1877.2元/噸,漲幅3.55%。

表3 近期全國煤炭市場價格變化情況

(數據來源:國家統計局)

責任編輯:楊娜